日本株の税金

日本株のお取引において発生する、配当金・売却益にかかる税金、損益通算や損失の繰越控除についてご案内します。

配当金にかかる税金

個人のお客さまが受け取られた配当金は配当所得の対象となり、原則は確定申告が必要となります。

ただし、「申告不要の特例」により、受け取った金額にかかわらず源泉徴収のみで課税関係を終了させることができます。

上記の選択により、配偶者控除や扶養控除等の適用の有無の判定に影響しますのでご注意ください。

確定申告をする場合、原則は総合課税となりますが、申告分離課税を選択することもできます。

課税方法の選択により、税率、配当控除等および損益通算の適用の有無に影響しますのでご注意ください。

2013年1月1日から向こう25年間に渡り、所得税額に対し2.1%の「復興特別所得税」が課されます。

【2014年1月1日以降】

| 確定申告をしない (申告不要の特例) |

確定申告をする | ||

|---|---|---|---|

| 総合課税 | 申告分離課税 | ||

| 源泉税率 | 20.315%(所得税および復興特別所得税15.315%、住民税5%) | ||

| 税率 | 源泉徴収税額のみ | 所得税および 復興特別所得税 5.105%~40.84%、 住民税10% |

所得税および 復興特別所得税※ 15.315%、 住民税5% |

| 配当控除の適用 | なし | あり | なし |

| 上場株式等の譲渡損益との損益通算 | なし | あり | |

| 合計所得金額への算入 | 含まれない | 含まれる (配偶者控除等に影響する可能性) |

|

【2013年12月31日まで】

| 確定申告をしない (申告不要の特例) |

確定申告をする | ||

|---|---|---|---|

| 総合課税 | 申告分離課税 | ||

| 源泉税率 | 10.147%(所得税および復興特別所得税7.147%、住民税3%)※ | ||

| 税率 | 源泉徴収税額のみ | 所得税および 復興特別所得税 5.105%~40.84%、 住民税10% |

所得税および 復興特別所得税※ 7.147%、 住民税3% |

| 配当控除の適用 | なし | あり | なし |

| 上場株式等の譲渡損益との損益通算 | なし | あり | |

| 合計所得金額への算入 | 含まれない | 含まれる (配偶者控除等に影響する可能性) |

|

資本剰余金を原資とする配当があった場合の取扱い

平成18年度税制改正により、剰余金の配当金をその原資により明確に区分し、利益剰余金から成る場合には配当所得として課税し、払込資本から成る場合にはキャピタルゲインとして課税されることとなり、特定口座内保管上場株式等について、資本の払戻(資本剰余金の額の減少)があった場合には、以下の通り、特定口座での取得価額の調整等が行われます。

上記により、資本剰余金を原資とする剰余金の配当が行われた場合には、当該配当金(資本の払戻により交付を受けた金銭)については、所得税法第24条の「配当所得」には該当せず、所得税法第25条の「配当等とみなす金額」及び租税特別措置法第37条の10第3項第3号の「みなし譲渡収入金額」に該当することとなります。

この場合、所得税法に基づき、各個人株主は自ら譲渡損益等を計算し、原則として確定申告を行う必要があります。

また、資本の払戻があった日(配当支払いの効力発生日)において保有している株式については、所得税法施行令第114条の規定に基づき、純資産減少割合に応じて資本の払戻部分に相当する額について、当該法人の発行する株式の取得価額を修正(減額)しなければならないこととされています。

このため、岡三オンラインでは、お客さまが特定口座内で保管されていた株式が上記の取得価額の修正(減額)の対象となった場合には、税法に基づき取得価額の調整を行いますのでご了承下さい。

なお、特定口座にて株式を保有し、かつ配当金を株式数比例配分方式にて受け取っている場合、通常の譲渡同様特定口座内にて損益計算を行うため、ご自身での計算は不要です。

注意事項

- 「資本剰余金」を原資とする配当であっても、「資本の払い戻し」に該当しない「みなし配当」部分は配当所得に該当します。

- 資本剰余金を原資とする配当については、通常、発行会社から株主宛ての「配当金に関するご案内」等の文書にて、資本剰余金を原資とする配当である旨、みなし配当の額、および純資産の減少割合などが案内されます。また、比例配分方式をご選択されている場合には、株式等配当金のお知らせとして、支払開始日に報告書が交付されます。

- 特定口座で保有されている株式について、取得価額の調整日までに売却された場合、取得価額の調整は行われません。

- 一般口座で保有されている株式については、取得価額の調整は岡三オンラインでは行いません。お客さまご自身で計算していただく必要があります。

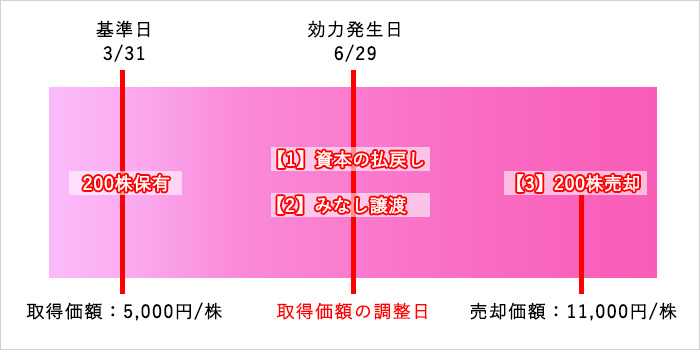

特定口座での取得価額の調整・譲渡所得の計算事例

- 1株当たりの取得価額:5,000円

- 保有株式数:200株

- 純資産減少割合:0.1

- 払戻による交付金銭:1株当たり1,000円、内みなし配当分:1株当たり200円

【1】資本の払戻しに係る特定口座内保管上場株式等の取得価額調整

効力発生日以降の取得価額=従前の1株あたりの取得価額-(従前の1株あたりの取得価額×純資産減少割合)

5,000円-(5,000円X0.1)=4,500円(効力発生日以後における取得価格)

【2】資本の払戻に係るみなし譲渡所得の計算

収入金額とみなされる金額=払戻等により取得した金銭等の価額の合計額-みなし配当額

(1,000円×200株)-(200円×200株)=160,000円

取得価額=従前の取得価額の合計額×純資産減少割合

(5,000円×200株)×0.1=100,000円

譲渡所得等の金額=収入金額-取得価額

160,000円-100,000円=60,000円

【3】譲渡による譲渡所得の計算

収入金額:11,000円×200株=2,200,000円

取得金額:4,500円(効力発生日以後における取得価格)×200株=900,000円

譲渡所得等の金額:2,200,000円-900,000円=1,300,000円

注意事項

- 手数料等は考慮しておりません。

- 詳しくはお近くの税務署にお問合せ下さい。

売却益にかかる税金

個人のお客さまの売却益の税率は20.315%(所得税および復興特別所得税15.315%、住民税5%)です。

※2013年12月末までは10.147%源泉分離(所得税および復興特別所得税7.147%、住民税3%)の軽減税率が適用。

損益通算

「源泉徴収ありの特定口座」において、譲渡損失と配当等(株式の配当金、投資信託の分配金)の損益通算が可能となり、損失が出ている場合は、超過徴収となった源泉徴収額を自動的に還付します。

源泉徴収ありの特定口座における上場株式等の譲渡損失と配当等の損益通算について

- 発行済株式の3%以上を保有している大口個人株主や未公開株式等の配当等に対しては、20.42%(所得税および復興特別所得税のみ)の源泉徴収が行われ、住民税は、総合課税の対象となります。

- 総合課税による確定申告の場合、配当控除を受けることはできますが、上場株式等の譲渡損失との損益通算はできません。

- 申告分離課税による確定申告の場合、上場株式等の譲渡損失との損益通算はできますが、配当控除を受けることができません。

損失の繰越控除

損益通算してもなお控除しきれない譲渡損失の金額については、翌年以後3年間にわたり、確定申告により株式等に係る譲渡所得等の金額および上場株式等に係る配当所得の金額から繰越控除できます。

注意事項

- 当ページは各種の信頼できると思われる情報源から作成していますが、その正確性・完全性を保証するものではなく、今後の法律改正等により内容が変更となる可能性がありますのでご留意ください。

- 証券税制に関する税務リスクはお客様自身が負担することになります。具体的な税務上のご質問については、所轄の税務署又は税理士等の専門家にご相談ください。

口座開設からお取引までの流れ

STEP1

- 口座開設申込

- メールアドレスとログインIDを登録ください。

登録アドレスに届いた認証コードを入力し、お客さま情報を入力ください。

STEP2

- 本人確認書類の提出

- 「マイナンバーカードによるIC認証」または「画像アップロードまたは郵送による提出」にて、本人確認書類を提出ください。

「マイナンバーカードによるIC認証」を選択した場合、STEP②→①の順になります。

STEP3

- 口座開設完了のお知らせ受取

- 「口座開設完了のお知らせ」を簡易書留(転送不要扱い)でご自宅あてに郵送いたします。

「マイナンバーカードによるIC認証」の場合、お知らせメールから取引に必要なパスワードを登録いただけます(郵送無)。

STEP4

- お取引開始

- ご入金を当社が確認でき次第、口座残高に反映されお取引が可能となります。

- 口座開設サポート

-

0120-146-890

携帯からは 03-6386-4473

携帯からは 03-6386-4473

受付時間 月曜日から金曜日 8時から17時 ※年末年始および祝日を除く

※売買等に関するご質問、商品の勧誘等は行っておりません。

※電話番号のお掛け間違いにご注意ください。