2020年2月後半、新型コロナウィルスが世界中へ感染拡大したことをきっかけに、コロナ・ショックと呼ばれる世界的な株式相場の下落が発生。日経平均株価は、数か月にわたって堅調に上昇する推移を保ち、高値の更新を目指していたところから、大きく暴落しました。ここでは、そうしたコロナ・ショック前後の日経平均株価の推移を振り返りつつ、もっと過去からの変遷についても、確認していきます。歴史に学ぶことが、コロナ・ショック後の予想に役立つかもしれません。

コロナ問題顕在化で、日経平均株価はどう動いた!?

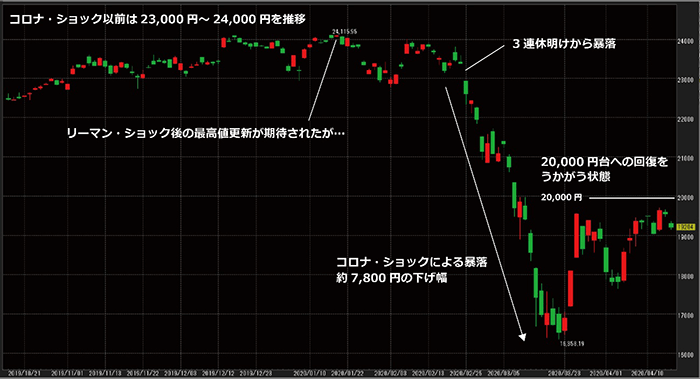

下図のチャート1は、ここ6か月(2019年10月16日~2020年4月16日)の日経平均株価の日足です。2020年1月17日には、リーマン・ショック後の最高値に迫る24,115.95円をつけて、高値更新が期待される局面を迎えていました。

ところが、1月23日にコロナウィルスの感染が拡大していた中国の武漢市が都市封鎖(ロックダウン)されるなど、事態の深刻さが世界に伝播し始めたころから、日経平均株価の上昇基調に陰が差すことに。それから2月にかけて安値を切り下げ、その後の2月初旬~中旬には直近高値水準に迫る戻りを見せたものの、2月24日の祝日を含む3連休のタイミングで、一気に下げ足が加速し、暴落に発展しました。

その暴落は、3月19日に安値16,358.19円をつけて反転。1月高値から約7,800円幅を下げることとなりました。その後、2020年4月16日時点では、19,000円台にまで戻り、さらに20,000円の大台への回復をうかがう位置にいます。

チャート1 日経平均株価日足(2019年10月16日~2020年4月16日)

(出所)岡三オンライン「岡三ネットトレーダープレミアム」より

日経平均重大局面! 7年の上昇が終わる形になるか否か

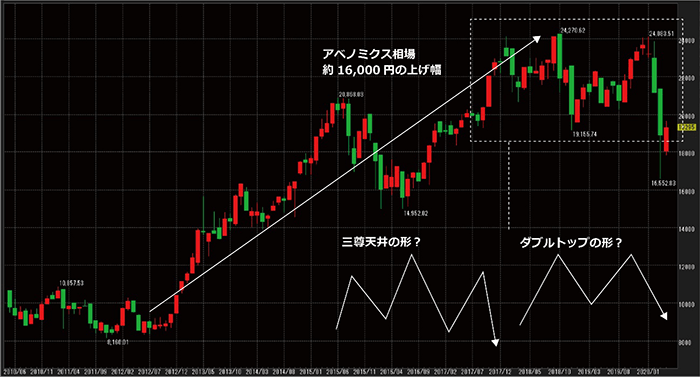

次に、もっと引いた目線で、日経平均株価の大きな流れを見てみましょう。下図チャート2は、ここ10年(2010年5月~2020年4月)の月足です。最安値から最高値まで、途中で下落する局面を挟みながらも、右肩上がりに上昇していることが分かります。最安値は2011年11月の8,160.01円、最高値は2018年10月の24,270.62円です。すなわち、7年にわたって、約16,000円超の上昇を遂げたのです。ちなみに、これがいわゆるアベノミクス相場です。

しかし、図に破線で囲んだのチャートの形は、その上昇基調が崩れたかのようで、弱気相場入りを示唆する三尊天井、あるいはダブルトップと見ることもできます。実際に、2018年10月に高値をつけて以降は、右肩下がりの兆候を見せています。7年の歳月をかけて上昇してきた方向性が、今回のコロナ・ショックを挟んだことにより、崩れるか、持ち直すか。現在はその分水嶺となる、重大局面であると言えそうです。

チャート2 日経平均株価月足(2010年5月~2020年4月)

(出所)岡三オンライン「岡三ネットトレーダープレミアム」より

2001年以降の日経平均株価はどうだった?

さらに大局的な視点に立ち、アベノミクス相場以前も振り返ってみます。これより前には、明らかに1990年代前半のバブル崩壊による不景気を引きずっている時代が続いており、かのリーマン・ショック(2008年)もありました。ここに、主な歴史や経済などの出来事をまとめます。

【主な歴史的、経済的な出来事と日経平均株価】

<2001年 米国同時多発テロ事件>

1990年代のバブル崩壊による景気後退が続く環境下、2001年9月に発生した同時多発テロ事件の翌日から、日経平均株価は急落の流れに。1984年以来、17年ぶりの10,000円割れとなりました。

<2003年 20年ぶりの8,000円割れ、りそな銀行に公的資金投入>

2003年4月に、バブル崩壊後の最安値を記録しました(7,607円)。しかし同年6月に、りそな銀行への公的資金投入が発表されると、それまでの下落を打ち消すかのように急回復。世界経済の成長などを背景に、上昇基調を強めていきました。歴史的最安値を記録したこの年が、景気のターニングポイントとなったのです。

<2007年 サブプライム・ショック>

2003年以来の上昇基調にある中、米国でサブプライムローン問題が顕在化し、2007年末から2008年にかけて世界的に金融危機が連鎖。日経平均株価も暴落しました。

<2008年 リーマン・ショック>

サブプライム・ショックによる暴落から、やや持ち直していた2008年9月に、米国のリーマン・ブラザーズが経営破綻したことで、金融危機が発生。日経平均株価は、再び暴落に転じました。

<2009年 バブル崩壊後の最安値を更新>

2009年3月に、バブル崩壊後の最安値を更新しました(7,054円)。

<2012年 アベノミクス相場>

第二次安倍内閣が掲げた成長戦略「三本の矢」への期待から、日経平均株価が底を打って上昇。結果的に、その後約7年にわたってアベノミクス相場が続くこととなりました。

<2015年 チャイナ・ショック>

2015年4月に、15年ぶりに20,000円台へ回復を果たしました。しかし、同年8月に中国の景気後退懸念から、日経平均株価が急落。ここからアベノミクス相場が、いったん下落することになります。

<2016年 ブレグジット、米国大統領選挙でトランプ氏が勝利>

2016年6月に、英国国民投票でBrexitが決定。日経平均株価は急落するも、ほどなく回復しました。そして同年11月に、米国大統領選挙でトランプ氏が勝利。さらに上昇基調を強めることとなりました。

<2018年 27年ぶりに最高値を更新、米中貿易摩擦>

1991年以来となる最高値更新を果たしました(24,270円)。しかし、米中貿易摩擦が顕在化すると、その上昇基調に影が差すことに。

以上の出来事の中で、現在最も関心が高いのは、コロナ・ショックの引き合いに出される、リーマン・ショックでしょう。その詳しい説明は割愛するとして、ここでは当時の値動きについて確認します。リーマン・ショック時に日経平均株価は、約1か月半で約5,000円(約41%)下落。そこから数か月は回復したかのような値動きをしましたが、約6か月後にその一番底を約100円下回る、二番底をつけました。こうした経験があるためか、今回のコロナ・ショックにおける、二番底の有無についての予想が増えています。歴史にならうならば、日経平均株価がやや持ち直しているかに見える現在は、最も注意すべきタイミングと言えるかもしれません。

日経平均株価の値動きに投資する方法

以上で見てきた日経平均株価は、ニュース等でよく見聞きする身近な存在であることから、ぜひ投資してみたいという方もいるでしょう。日経平均株価自体は売買することができませんが、それを対象とした金融商品は大きく分類して2タイプあります。ここでは、その2つのタイプの金融商品の概要をお伝えします。なお、岡三オンラインでは、ここで紹介した全ての金融商品を取引することができます。

- 1.くりっく株365(取引所CFD)

東京金融取引所に上場する、日経平均株価やNYダウといった株価指数が取引できます。株式投資のように、買いポジションを保有していると配当相当額がもらえ(株価指数の構成銘柄に配当があった場合に配当相当額が付与されます)、またレバレッジをかけて取引できるため資金効率が高いのも特徴です。 - 2.株価指数連動型ETF(上場投資信託) 株価指数の値動きに連動するETF。投資家から集めたお金を、専門家が運用します。あらかじめ定められたベンチマークに連動するよう運用されるので、間接的にその株価指数を保有するような投資となります。

まとめ

- コロナ・ショックにより日経平均株価は約31%下げた

- チャート上に、アベノミクス相場の終焉を示唆するパターンが出現

- リーマン・ショックは二番底があったので、今回のコロナ・ショックも警戒が必要

- 日経平均株価に投資する金融商品は2タイプある

- ※「日経」及び日経平均株価の表示に対する知的財産権その他一切の権利は、全て日本経済新聞社に帰属しています。

- ※ダウ・ジョーンズ工業株価平均(NYダウ)はSPDJIがライセンスに係る権利を保有しています。

- ※「株365」「くりっく株365」は、株式会社東京金融取引所の登録商標であり、同取引所が上場している取引所株価指数証拠金取引の愛称として使用するものです。

- ※「取引所株価指数証拠金取引株365」「取引所CFDくりっく株365」は、株式会社東京金融取引所の登録商標です。

口座開設からお取引までの流れ

STEP1

- 口座開設申込

- メールアドレスとログインIDを登録ください。

登録アドレスに届いた認証コードを入力し、お客さま情報を入力ください。

STEP2

- 本人確認書類の提出

- 「マイナンバーカードによるIC認証」または「画像アップロードまたは郵送による提出」にて、本人確認書類を提出ください。

「マイナンバーカードによるIC認証」を選択した場合、STEP②→①の順になります。

STEP3

- 口座開設完了のお知らせ受取

- 「口座開設完了のお知らせ」を簡易書留(転送不要扱い)でご自宅あてに郵送いたします。

「マイナンバーカードによるIC認証」の場合、お知らせメールから取引に必要なパスワードを登録いただけます(郵送無)。

STEP4

- お取引開始

- ご入金を当社が確認でき次第、口座残高に反映されお取引が可能となります。

- 口座開設サポート

-

0120-146-890

携帯からは 03-6386-4473

携帯からは 03-6386-4473

受付時間 月曜日から金曜日 8時から17時 ※年末年始および祝日を除く

※売買等に関するご質問、商品の勧誘等は行っておりません。

※電話番号のお掛け間違いにご注意ください。

- ご注意

-

リスク

【株式等】株価変動による値下りの損失を被るリスクがあります。信用取引および株価指数証拠金取引(以下、「株価指数CFD」)では、投資金額(保証金・証拠金)を上回る損失を被る場合があります。株価は、発行会社の業績、財務状況や金利情勢等様々な要因に影響され、損失を被る場合があります。投資信託、不動産投資証券、預託証券、受益証券発行信託の受益証券等は、裏付け資産の評価額(指数連動型の場合は日経平均株価・TOPIX等)等、株価指数CFDは対象指数等の変化に伴う価格変動のリスクがあります。外国市場については、為替変動や地域情勢等により損失を被る場合があります。上場投資信託(ETF)および指数連動証券(ETN)のうち、レバレッジ型・インバース型の価格の上昇率・下落率は、2営業日以上の期間の場合、同期間の原指数の上昇率・下落率に一定の倍率を乗じたものとは通常一致せず、それが長期にわたり継続することにより、期待した投資効果が得られないおそれがあります。上場新株予約権証券は、上場期間・権利行使期間が短期間の期限付きの有価証券であり、上場期間内に売却するか権利行使期間内に行使しなければその価値を失い、また、権利行使による株式の取得には所定の金額の払込みが必要です。株価指数CFDでは建玉を保有し続けることにより金利相当額・配当相当額の受け払いが発生します。【FX】外国為替証拠金取引(以下、「FX」)は預託した証拠金の額を超える取引ができるため、対象通貨の為替相場の変動により損益が大きく変動し、投資元本(証拠金)を上回る損失を被る場合があります。外貨間取引は、対象通貨の対円相場の変動により決済時の証拠金授受の額が増減する可能性があります。対象通貨の金利変動等によりスワップポイントの受取額が増減する可能性があります。ポジションを構成する金利水準が逆転した場合、スワップポイントの受取から支払に転じる可能性があります。為替相場の急変時等に取引を行うことができず不測の損害が発生する可能性があります。【各商品共通】システム、通信回線等の障害により発注、執行等ができず機会利益が失われる可能性があります。

保証金・証拠金

【信用】最低委託保証金30万円が必要です。信用取引は委託保証金の額を上回る取引が可能であり、取引額の30%以上の委託保証金が必要です。【株価指数CFD】発注証拠金(必要証拠金)は、株価指数ごとに異なり、取引所により定められた証拠金基準額となります。Webサイトで最新のものをご確認ください。【FX】個人のお客様の発注証拠金(必要証拠金)は、取引所FXでは、取引所が定める証拠金基準額に選択レバレッジコースに応じた所要額を加えた額とし、店頭FXでは、取引金額(為替レート×取引数量)× 4%以上の額とします。一部レバレッジコースの選択ができない場合があります。法人のお客様の発注証拠金(必要証拠金)は、取引所FXでは、取引所が定める証拠金基準額とし、店頭FXでは、取引金額(為替レート×取引数量)×金融先物取引業協会が公表する数値とします。発注証拠金に対して、取引所FXでは、1取引単位(1万又は10万通貨)、店頭FXでは、1取引単位(1,000通貨)の取引が可能です。発注証拠金・取引単位は通貨ごとに異なります。Webサイトで最新のものをご確認ください。

手数料等諸費用の概要(表示は全て税込・上限金額)

【日本株】取引手数料には1注文の約定代金に応じたワンショットと1日の合計約定代金に応じた定額プランがあります。ワンショットの上限手数料は現物取引で3,300円、信用取引で1,320円。定額プランの手数料は現物取引の場合、約定代金200万円以下で上限1,430円、以降約定代金100万円ごとに550円加算、また、信用取引の場合、約定代金200万円以下で上限1,100円、以降約定代金100万円ごとに330円加算します。手数料プランは変更可能です。信用取引手数料は月間売買実績により段階的減額があります。信用取引には金利、管理費、権利処理等手数料、品貸料、貸株料の諸費用が必要です。【上場新株予約権証券】日本株に準じます。【中国株】国内取引手数料は約定金額の1.1%(最低手数料5,500円)。この他に香港印紙税、取引所手数料、取引所税、現地決済費用等の諸費用が必要です。売買にあたり円貨と外貨を交換する際には、外国為替市場の動向をふまえて当社が決定した為替レートによるものとします。【株価指数CFD】取引手数料は、セルフコースは1枚につき330円、サポートコースは1枚につき3,300円です。【投資信託】換金時には株式投信の場合、基準価額に対して最大0.50%の信託財産留保金をご負担いただく場合があり、公社債投信の場合、換金手数料として1万口につき最大110円をご負担いただきます。信託財産の純資産総額に対する信託報酬(最大2.42%(年率))、その他の費用を間接的にご負担いただきます。また、運用成績により成功報酬をご負担いただく場合があります。詳細は目論見書でご確認ください。【FX】取引所FXの取引手数料は、セルフコースはくりっく365が無料、くりっく365ラージが1枚につき1,018円、サポートコースはくりっく365が1枚につき1,100円、くりっく365ラージが1枚につき11,000円です。店頭FXの取引手数料は無料です。スプレッドは、通貨ごとに異なり、為替相場によって変動します。Webサイトで最新のものをご確認ください。

お取引の最終決定は、契約締結前交付書面、目論見書等およびWebサイト上の説明事項をお読みいただき、ご自身の判断と責任で行ってください。