岡三オンラインのおトク!

1日の取引合計額

200万円まで

株式手数料

1日200万円取引しても手数料0円!

(現物100万円まで/信用100万円まで)

※定額プランの場合

| 1日取引合計額 | 手数料税込 |

|---|---|

| 50万円まで | 0円 |

| 100万円まで | 0円 |

| 200万円まで | 1,430円 |

| 300万円まで | 1,980円 |

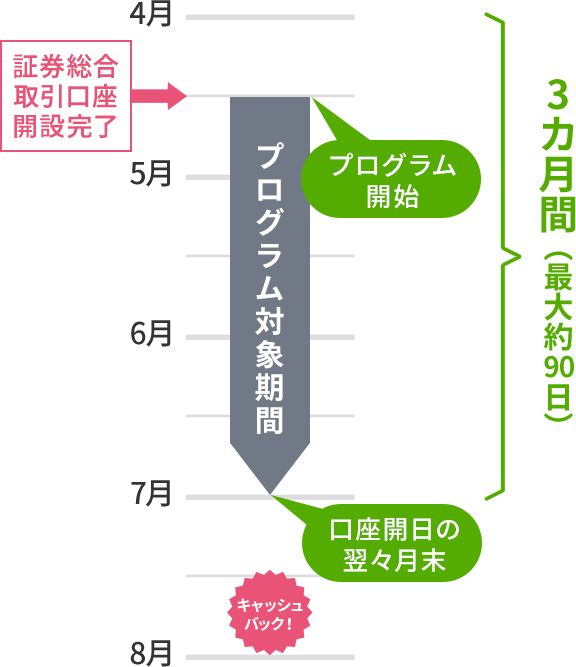

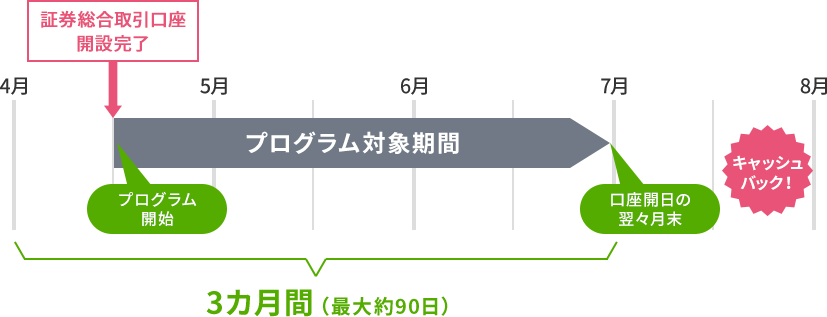

口座開設月を含め3カ月

国内株手数料

全額キャッシュバック

岡三オンライン ウェルカムプログラム

新たに証券総合取引口座を開設されたお客さま(法人除く)を対象に、証券総合取引口座開設月を含め3カ月間、国内株式の現物取引(買い/売り)および信用取引(新規建/決済)の取引手数料(税込)を全額キャッシュバックいたします。

対象期間中の取引であれば、キャッシュバック金額に上限はありません。

岡三オンライン ウェルカムプログラム

新たに証券総合取引口座を開設されたお客さま(法人除く)を対象に、証券総合取引口座開設月を含め3カ月間、国内株式の現物取引(買い/売り)および信用取引(新規建/決済)の取引手数料(税込)を全額キャッシュバックいたします。

対象期間中の取引であれば、キャッシュバック金額に上限はありません。

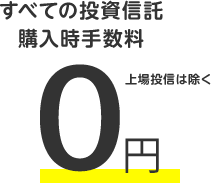

すべての投資信託

購入時

手数料

お客さまの長期の資産形成を支援させていただくため、岡三オンラインで投資信託をご購入する際にお支払いいただく手数料である購入時手数料はいつでも、すべて0円です。

毎月100円から1円単位で積立できます。

もちろん積立買付時も手数料は無料です。

※上場投資信託を除く

買付金額ランキング(岡三オンラインで前月の買付金額が多い順)

| 順位 | ファンド名 | 基準価額 最終更新日 |

前日比 (前日比率) |

総資産 |

|---|---|---|---|---|

| - | - | - | - | - |

| - | - | - | - | - |

| - | - | - | - | - |

| - | - | - | - | - |

| - | - | - | - | - |

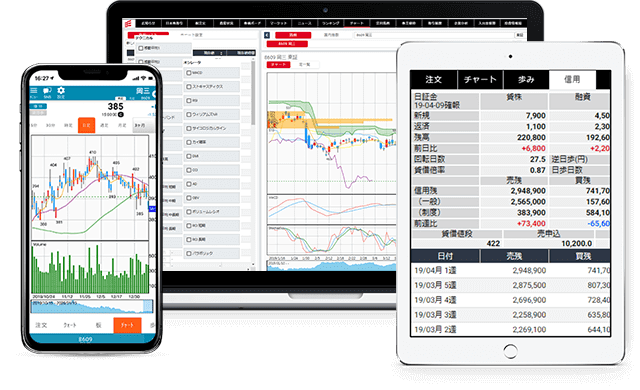

PCもスマホも!

使いやすい取引ツール

PC/スマホ/タブレットに対応した、

初心者からアクティブトレーダーまで

使える本格取引ツールをご用意しています。

お客さまの投資スタイル、投資経験に合わせて

ご利用いただけます。

岡三かんたん発注

文字も大きく見やすい画面、操作しやすい大きなボタン、必要最低限に絞った機能で、複雑な操作は不要、PCやスマホ操作が苦手な方でも、かんたんに発注できるツールです。

PC、スマートフォン・タブレットに対応しているので、取引する場所を選びません。また全て同じ画面構成なので、操作に迷うことがありません。

岡三ネットトレーダーWEB2

「使いやすさ」を追求したからこそ、シンプルな操作性で直感的に取引できます。シンプルな操作性ですが、豊富な取引情報と注文機能も充実しています。

PC、スマートフォン・タブレットに対応しているので、取引する場所を選びません。また全て同じ画面構成なので、操作に迷うことがありません。

上記ツール以外にも、用途・経験に応じたツールを複数ご用意しています。

上記ツール以外にも、用途・経験に応じたツールを複数ご用意しています。

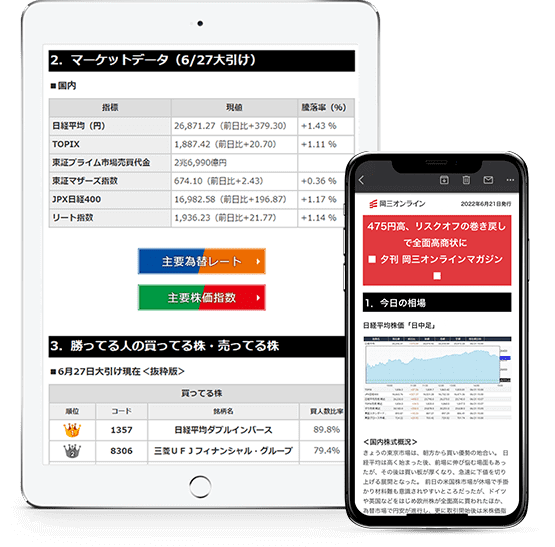

相場のプロが発信!

充実した投資情報

「情報の岡三」ならではの投資情報を

全て無料でご利用いただけます。

市況情報や銘柄情報、決算情報をはじめとした

各種レポートや人気講師の動画など

お客さまの投資をサポートする

充実した投資情報をご提供しています。

投資情報局

株式からFX・CFDなどのデリバティブ取引のお客さままでご利用いただける、お客さま専用の投資情報総合ページです。

人気講師の動画

「探究!エミンチャンネル」

エコノミストのエミン・ユルマズ氏が、マクロ経済、国際情勢、株式・為替、商品市場について分かりやすく解説しています。

岡三オンラインマガジン

投資のプロが最新の市況を踏まえ毎朝毎夕の2回、当日の材料銘柄、相場見通し等、岡三オリジナルの情報をご登録のメールアドレスに配信。

お客さま情報

お客さま情報のご入力

本人確認方法を「マイナンバーカードによるIC認証」と「画像アップロードまたは郵送による提出」から選択ください。

本人確認方法を「マイナンバーカードによるIC認証」と「画像アップロードまたは郵送による提出」から選択ください。

本人確認書類

本人確認書類のご提出

本人確認方法に「マイナンバーカードによるIC認証」を選択した場合、STEP②→①の順になります。

本人確認方法に「マイナンバーカードによるIC認証」を選択した場合、STEP②→①の順になります。

口座開設完了の

口座開設完了のお知らせお届け

「マイナンバーカードによるIC認証」の場合、お知らせメールから取引に必要なパスワードを登録いただけます(郵送無)。

「マイナンバーカードによるIC認証」の場合、お知らせメールから取引に必要なパスワードを登録いただけます(郵送無)。

受付時間:月~金 8:00~17:00(年末年始および祝日を除く)

※売買等に関するご相談、商品の勧誘等は行っておりません。

商号等:岡三証券株式会社 岡三オンライン証券カンパニー

金融商品取引業者 関東財務局長(金商)第53号

第一種金融商品取引業、第二種金融商品取引業、投資助言・代理業

加入協会: 日本証券業協会、一般社団法人 日本投資顧問業協会、

一般社団法人 金融先物取引業協会、

一般社団法人 第二種金融商品取引業協会

口座を開設 ↑